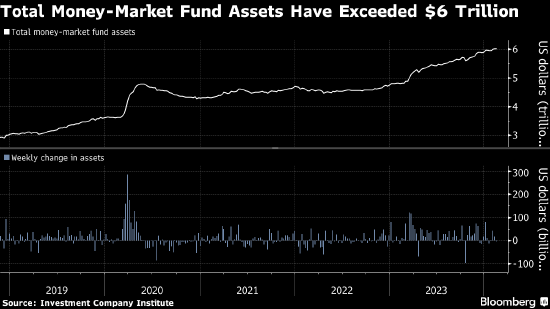

投资者每天都在向货币市场基金投入数十亿美元。企业财务主管手握创纪录数量的现金。市场正在毫不费力地消化过剩的美国国库券。

对于这个资产类别来说,许多市场预测者都曾认为今年开局只会转死沟壑,现在却得到了充足资金的救拔。

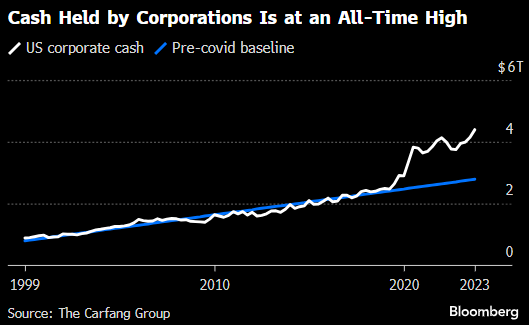

投资公司协会数据显示,自年初以来投资者向美国货币市场基金增加了1280亿美元。截至第三季度末企业持有的现金达到创纪录的4.4万亿美元,自2023年中以来有超过1万亿美元资金进入国库券市场,市场还有容纳更多现金的空间。

这与几个月前形成鲜明对比,当时华尔街最热门的问题之一是,一旦美联储开始降息、降低持有现金的吸引力,投资者将何处重新部署海量现金。

但时移世易。一方面交易员大幅降低了对政策宽松的预期。央行开始下调基准利率的时间越晚,那么投入货币市场基金的资金就可以更长时间地获得4%、5%或更高回报,投资者无须他顾。

再加上企业高管在疫情过后似乎并不急于花钱,储户仍然担心银行体系的状况,所有迹象都表明2024年将是又一个现金大年。

“现金年不是昙花一现,”跟踪货币市场基金行业的Crane Data LLC总裁Peter Crane说道,“对利率的全面复敏仍在蔓延,甚至很多资金还没有转移或关注这一点。”

在金融危机后十年的大部分时间里,现金一直是个长期被忽视的选择,因为美联储将借贷成本维持在接近零的水平。但在经历了为期三年的有节制加息周期,且大流行病引发对避险资产的争夺之后,情况已经改变。

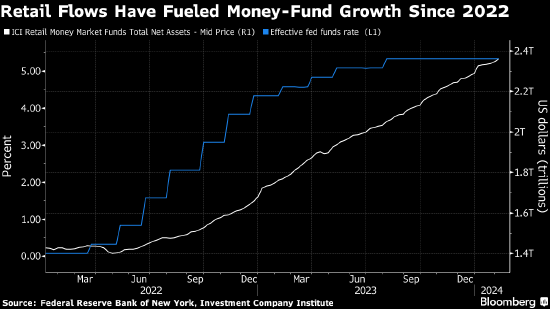

2022年美联储开启了数十年来最激进的加息步伐,将利率推高至远5%以上,从资产管理公司到散户投资者,所有人都瞄上了货币市场基金、国库券和其他短期资产,相比收入寥寥无几的银行存款所体现出的吸引力。

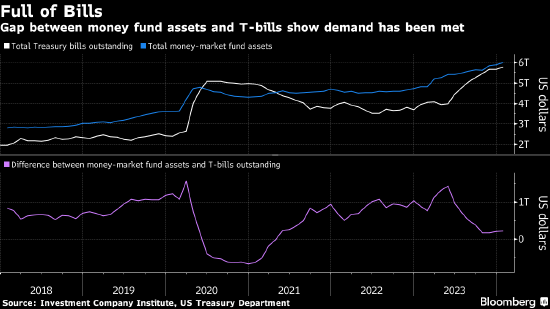

因此去年有超过1万亿美元资金流入货币基金,是投资公司协会自2007年有记录以来的最高水平。这帮助货币市场基金跟上了国库券发行量增加的势头;货币市场总资产和国库券存量之间的差距在缩小,但差距仍在,暗示对国库券仍有需求。

利率上升推动短期国债收益率飙升至高于长期国债,3个月期国库券目前收益率约为5.37%,比基准10年期收益率高出一个百分点还多。虽然所谓的曲线倒挂带有潜在经济衰退的警示,但是短期资金可以获取这么高的收益,不太可能迅速退场。

现在随着决策者暗示将转向降息,这种大量现金充斥的局面将持续多久的争论正甚嚣尘上。降息的时机是个要点,但在本月公布强劲就业和通胀数据后,交易员下调对年中前***取行动的预期。

增持

去年晚些时候贝莱德金融管理的Jeffrey Rosenberg表示,他预计6万亿美元货币基金资产中的很大一部分将流向股票、信贷甚至期限更长一些的美国国债等领域。花旗全球财富和瑞银资产管理等机构也持类似意见。

以Teresa Ho为的首摩根大通策略师认为,只有大约5000亿美元容易受到资金外流风险的影响,因为投放的大部分资金是用于现金管理或流动性目的。

此外巴克莱策略师Joseph Abate上周在月度报告中写道,考虑股票与现金相比,“相对于预期盈利而言,现金更具吸引力”。报告将标普500指数的12个月远期预期每股收益,与联邦基金利率进行比较,后者是现金回报率的一个替代指标。

据Federated Hermes的全球流动性市场首席投资官Deborah Cunningham,另一方面2024年大约有1万亿美元势将将从尚未大规模转移现金的公司流入这个行业。

Cunningham表示,随着企业外包现金管理以获取收益率,“预期是如果美联储处于顶峰或平台期,机构资金流动将开始加速”。

一些企业已经增持了货币基金。据在美国证券交易所委员会的申报,Facebook母公司Meta Platforms Inc.将货币基金配置从9月底的296亿美元,到去年底提高至329亿美元。亚马逊公司在9月底持有204亿美元,去年底为392亿美元。Meta和亚马逊不予评论。

全球最大的智能手机处理器销售商高通公司在2023年增加了货币市场基金持仓,截至12月24日其现金和现金等价物有81.3亿美元,一年之前为48.8亿美元。

“对我们来说现金余额是真正的战略灵活性,”首席财务和运营官Akash Palkhiwala接受***访时表示,“我们希望保持流动性,我们希望保持较低风险。所以如果你看看我们的现金余额,就会发现其中很大一部分投资于货币市场基金。”

据Carfang Group董事总经理Tony Carfang,由于***疫情带来的流动性冲击,截至去年第三季度企业现金储备对国内生产总值(GDP)的比例,已从2020年3月的12%,上升至16%。他说,公司囤积的现金由此增加了1万亿美元,并指出第三季度这一数字达到了4.4万亿美元。

“现金绝对是企业资产负债表的基础,而且它不是死的。”Carfang说道。但随着大流行病从集体记忆中消退,企业财务主管可能认为持有这么多现金过于保守。他说,更有利于交易的监管环境也可能***机构花掉这些钱。

对于寻求保值的投资者而言,PIMCO短期投资组合管理和融资主管Jerome Schneider鼓励客户开始增加利率敞口,尤其是1-2年期部分。

他表示,一旦美联储已经在降息,那么投资者要继续维持高收益可能就有点晚了。

Crane表示,即使降息在即,现金也没有动弹。鉴于对银行体系的不安和大量未投保存款,他预计货币基金资产规模今年将达到7万亿美元。

“如果2024年货币市场基金资产从目前水平下降,那才见鬼了呢。”他说。